Alles over de koers-winstverhouding

In dit artikel:

Wat is een koers-winstverhouding?

De koers-winstverhouding of de afkorting k/w is een woord wat je vaak tegenkomt in de beleggerswereld. De Engelse benaming P/E ratio (Price-to-Earnings ratio) is zelfs nog bekender, maar wat betekent het nu eigenlijk?

De koers-winstverhouding is een cijfer/kengetal dat beleggers meer duidelijkheid kan geven of een aandeel goedkoop, eerlijk geprijsd of duur is. Grofweg zou je kunnen zeggen dat een aandeel goedkoop is bij een lage k/w en duur is bij een hoge koers-winstverhouding.

Dit is in de kern de betekenis van de koers-winstverhouding. Maar hoe lees je de koers-winstverhouding? Wanneer is er bijvoorbeeld sprake van een lage of juist een hoge k/w? En kun je als belegger zijnde blind vertrouwen op alleen de koers-winstverhouding bij het waarderen van aandelen? Deze vragen ga ik in dit artikel op een eenvoudige manier beantwoorden.

Wat is een lage of hoge koers-winstverhouding?

Toen ik jaren geleden zelf begon met beleggen werd me altijd geleerd dat een koers-winstverhouding onder de 13 betekent dat een aandeel goedkoop is. Een k/w tussen de 14 en 18 zou betekenen dat de prijs van een aandeel dichtbij zijn eerlijke waarde ligt. Een aandeel met een k/w boven de 18 zou ten slotte betekenen dat een aandeel duur is.

Dit is inderdaad een overzichtelijke indicatie voor de koers-winstverhouding die beginnende beleggers eenvoudig kunnen onthouden. Echter ben ik na jaren beleggen er helaas achter gekomen dat de koers-winstverhouding in veel situaties helaas niet zo zwart-wit te lezen is. Gelukkig is het lezen van de koers-winstverhouding nog steeds niet al te moeilijk.

Ik heb geleerd dat het per aandeel verschilt of de koers-winstverhouding laag of hoog is. Een koers-winstverhouding van 15 zou voor een groeiend bedrijf als Tesla erg laag zijn. Voor een bedrijf dat minder hard groeit zoals BMW zou een koers-winstverhouding van 15 echter weer behoorlijk hoog zijn.

Het is dus beter om het aandeel wat jij graag wilt onderzoeken, eerst onder te verdelen in een groep. Om het jou makkelijker te maken, heb ik hier een overzicht geplaatst van verschillende groepen aandelen. Grote kans dat het aandeel wat jij op het oog hebt ook in één van deze groepen past.

- Dividend aandelen, waarde-aandelen & cyclische aandelen

- Blue chip aandelen

- Groei-aandelen

- Verliesgevende-aandelen

Dividend aandelen, waarde-aandelen & cyclische aandelen zijn aandelen van bedrijven waarvan de omzet amper meer groeit of in sommige gevallen zelfs jaar-op jaar krimpt. Denk bijvoorbeeld aan bedrijven in de oliesector zoals Shell, industriële bedrijven zoals Arcelormittal & automakers zoals Ford. Deze aandelen hebben standaard een veel lagere koers-winstverhouding dan groei aandelen zoals Nvidia & Tesla. Beleggers zijn vaak bereid meer te betalen voor aandelen die veel groeien, waardoor de koerswinst-verhouding hierdoor vaak hoger is. Blue chip aandelen lijken op waarde-aandelen, maar groeien per jaar nog steeds. Denk bijvoorbeeld aan Big tech namen zoals Apple, Alphabet & Microsoft die ondanks hun enorme omvang, per jaar toch nog redelijk groeien. Ten slotte heb je verliesgevende-aandelen die vaak hard groeien, maar geen winst maken. Deze bedrijven hebben hierdoor geen koers-winstverhouding en later in dit artikel ga ik hier dieper op in.

Om jou als beginnende belegger op weg te helpen, heb ik de onderstaande tabel gemaakt. In deze tabel kun jij eenvoudig vinden wanneer jouw type aandeel goedkoop, duur of eerlijk geprijsd is. Als u dit leest op uw mobiel dan kunt u de tabel naar rechts & links swipen om de volledige tabel te zien.

Grofweg betekent dit dat groeiaandelen echt duur beginnen te worden vanaf een koers-winstverhouding van 40 of hoger. Een k/w van 40 of hoger is dus een hoge k/w voor groeiaandelen. Groeiaandelen beginnen grofweg vanaf een k/w van 25 of lager echt goedkoop te worden. Een k/w van 25 of lager is dus een lage k/w voor groeiaandelen.

De koers-winstverhouding van blue chip aandelen ligt alweer wat lager dan bij groeiaandelen. Een k/w van 15 of lager is voor aandelen zoals Apple, Alphabet & Microsoft echt laag. Terwijl een k/w van 22 of hoger dan weer aardig hoog is. Bij waarde-aandelen ligt de koers-winstverhouding nog lager.

Ik ben van mening dat dit overzicht jou meer duidelijkheid gaat bieden over het gebruiken van de koers-winstverhouding wanneer jij op zoek gaat naar interessante goedkope aandelen. Neem dit overzicht alleen niet te letterlijk, maar neem het vooral met een korreltje zout. Per aandeel kan de koers-winstverhouding namelijk erg verschillen.

Belangrijke tips bij het lezen van de koers-winstverhouding

Ik wil nogmaals benadrukken dat je de koers-winstverhouding een beetje met een korreltje zout moet nemen. Wat ik hiermee bedoel is dat het niet slim is om alleen maar te focussen op de koers-winstverhouding tijdens het waarderen van jouw interessante aandeel.

Hoewel ik het kijken naar de koers-winstverhouding één van de meest belangrijke manieren vind bij het waarderen van aandelen, heb ik in het verleden wel eens de fout gemaakt om alleen naar de k/w te kijken. Zo is het goed mogelijk dat een koers-winstverhouding heel interessant lijkt op dit moment, want jouw interessante groei-aandeel heeft een k/w van slechts 18. Echter kan het zijn dat dit bedrijf een uitzonderlijk goed en winstgevend jaar achter de rug heeft waardoor de k/w slechts 18 op dit moment is, maar het kan zijn dat het aankomende jaar een stuk zwaarder wordt waardoor het bedrijf minder winstgevend gaat worden. In dat geval is de toekomstige koers-winstverhouding misschien wel een stuk hoger, bijvoorbeeld 30. Hierdoor is het aandeel ineens een stuk minder interessant.

Mijn eerste tip is dan ook om niet alleen naar de koers-winst verhouding te kijken, maar ook te kijken naar de toekomstige koers-winstverhouding en de toekomstige verwachtingen van het bedrijf en sector. Later in dit artikel ga ik dieper in op de waardevolle toekomstige koers-winstverhouding, ook wel Forward P/E genoemd.

Ook wil ik graag benadrukken dat het ook slim is om de huidige koers-winstverhouding van jouw interessante aandeel te vergelijken met het 5-jarige of 10-jarige gemiddelde van het aandeel. Is de k/w van jouw interessante aandeel op dit moment 15, maar is de k/w van jouw aandeel gemiddeld 25 geweest over de afgelopen 5 jaar? Dat betekent dat het aandeel de afgelopen 5 jaar niet zo goedkoop is geweest als nu. Dit is een zeer goed teken als je het aandeel potentieel wilt kopen.

Daarnaast wil ik graag benadrukken dat de koers-winstverhouding het meest waardevol is wanneer je de k/w van aandelen uit dezelfde sector met elkaar vergelijkt. Het is waardevol om de k/w van een Coca-Cola te vergelijken met een concurrerend bedrijf zoals Pepsi. Vergelijk de k/w van een frisdrankproducent als Coca-Cola echter niet met de k/w van een bedrijf die op een heel andere manier geld verdient zoals BMW, Deutsche Bank of Apple. Als Coca-Cola een k/w heeft van 13 en Pepsi heeft een k/w van 18, terwijl beiden ongeveer even hard groeien, dan kun je de conclusie trekken dat Coca-Cola op dit moment goedkoper en aantrekkelijker lijkt.

Verder kan het voorkomen dat je een interessant aandeel hebt gevonden die wel een heel hoge koers-winstverhouding heeft. Denk dan bijvoorbeeld aan een koers-winstverhouding van 80, 100 of misschien zelfs nog hoger. Op het eerste oog lijkt het aandeel dus veel en veel te duur. Toch hoeft dit niet altijd het geval te zijn. Deze absurd hoge koers-winstverhoudingen komen vooral voor bij groei aandelen die pas net winstgevend zijn. Omdat deze bedrijven dus nog niet veel winst maken is deze koers-winstverhouding op het desbetreffende moment dus heel hoog. Maakt het bedrijf echter steeds meer winst in de toekomst? Dan zal de koers-winstverhouding dan ook drastisch naar beneden kunnen gaan. Ook hier is het dus een belangrijke zaak om vooral vooruit te kijken en te onderzoeken hoe analisten denken over de winstgevendheid van het bedrijf in de toekomst.

Ten slotte kan het ook voorkomen dat je een interessant aandeel wilt onderzoeken die helemaal geen koers-winstverhouding heeft. Vaak zul je dan de Engelse afkorting N/A zien staan voor ‘Not Available’. Dit komt vaak voor bij aandelen van jonge groei bedrijven of bij aandelen van bedrijven die simpelweg verlies maken. Deze bedrijven kunnen vaak hard groeien, maar maken nog geen winst. Deze aandelen zijn dan ook lastiger te waarderen en hierdoor vaak ook risicovoller.

Waar kan ik de koers-winstverhouding vinden?

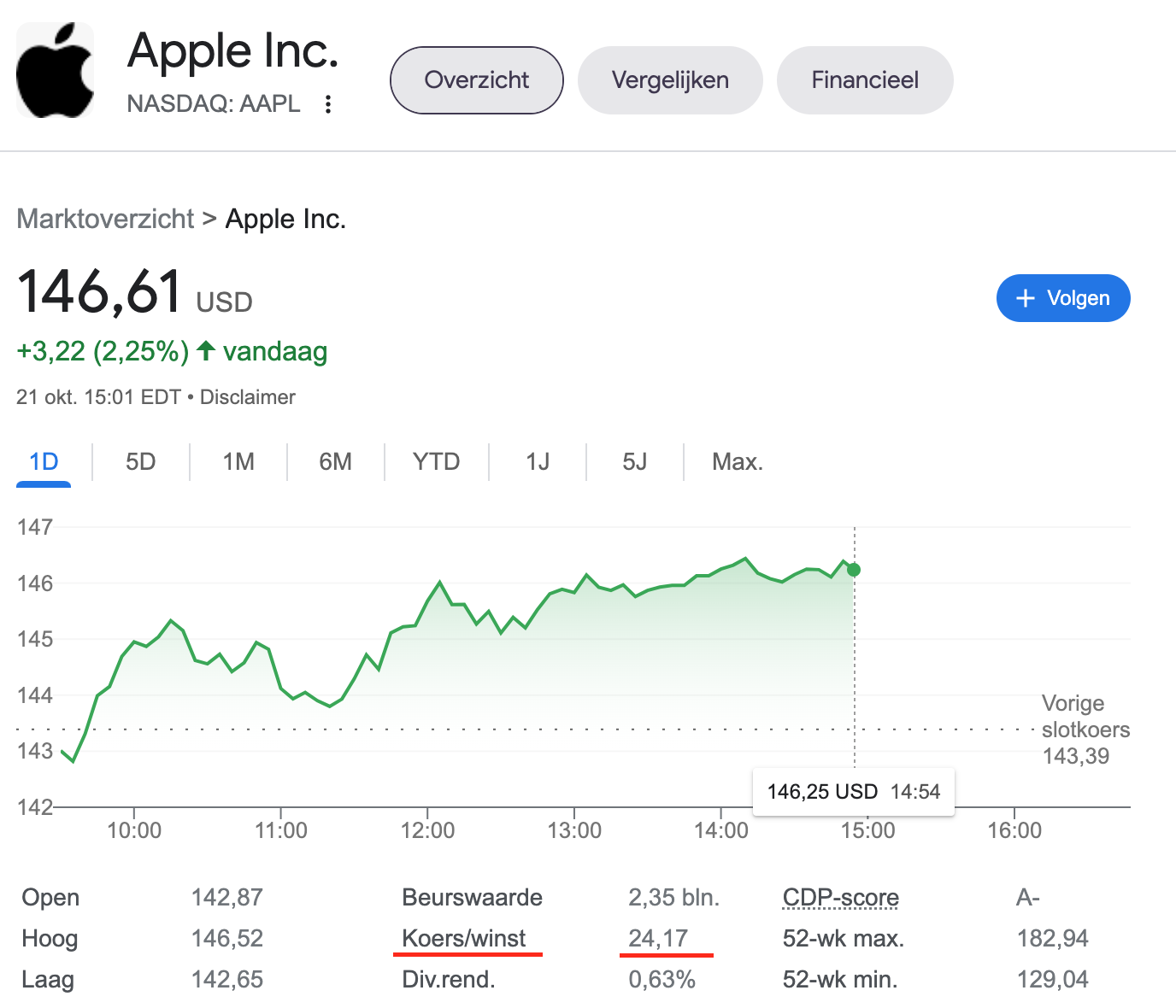

De koers-winstverhouding is gelukkig heel eenvoudig te vinden op het internet. Vaak hoef je alleen maar te googelen op het aandeel wat je interessant vind en dan zal de koers-winstverhouding samen met veel andere informatie te zien zijn onder de koersgrafiek.

In de afbeelding hieronder vind je een voorbeeld van waar de k/w staat als je bijvoorbeeld het aandeel Apple zoekt. Ik heb de koers-winstverhouding aangegeven met een rode lijn.

Naast google zijn er nog veel meer websites & apps die eenvoudig de koers-winstverhouding weergeven. Persoonlijk zoek ik bijvoorbeeld vaak de koers-winstverhouding op een app zoals de ‘Aandelen’ app die standaard is ingebouwd op je iPhone of MacBook. Ten slotte kan je ook eenvoudig op websites terecht zoals Yahoo Finance.

Hoe koers-winstverhouding berekenen?

Hoewel je de koers-winstverhouding makkelijk kan vinden op het internet, is het ook mogelijk om de koers-winstverhouding zelf te berekenen.

Voor het berekenen van de koers-winstverhouding deel je de prijs (koers) van jouw interessante aandeel door de winst van het aandeel.

Stel het aandeel Apple staat op dit moment te koop voor $147 per stuk en de winst per aandeel is $6, dan is de koers-winstverhouding van Apple 24.5.

De winst per aandeel (afkorting WPA) is erg makkelijk te vinden. Je kunt het googelen of naar een site zoals Yahoo Finance. De Engelse term voor winst per aandeel is (Diluted) Earnings per Share of als afkorting EPS.

Trailing P/E & Forward P/E ratio

Er zijn een aantal verschillende versies van de koers-winstverhouding, maar er zijn er maar twee die het waard zijn om te onthouden namelijk de toekomstige koers-winstverhouding (Forward P/E in het Engels) en de koers-winstverhouding zelf (Trailing P/E).

De trailing P/E is in feite de meest bekende koers-winstverhouding die uitgebreid in dit artikel is besproken. Kortom het klinkt onnodig lastig, maar de trailing P/E is in feite dus de normale koers-winstverhouding zoals je die nu kent. De trailing P/E heet zo, omdat de koers-winstverhouding wordt berekend aan de hand van de winst per aandeel van het afgelopen jaar. Kortom, het is een betrouwbare vorm van de koers-winstverhouding, omdat deze k/w is berekend met de winsten die het bedrijf echt het afgelopen jaar heeft gemaakt. Hier zit echter ook de valkuil, want als belegger is het verleden eigenlijk minder interessant. Als je een aandeel koopt dan wil je als belegger juist weten wat de winsten zullen zijn in de toekomst zodat je beter kunt bepalen of het aandeel het nu waard is om te kopen of juist te vermijden.

Om deze reden is het dus belangrijk om ook te kijken naar de toekomstige koers-winstverhouding (Forward P/E). Deze k/w wordt niet berekend met de winsten van het afgelopen jaar, maar juist met de verwachte winsten voor het aankomende jaar. Als belegger is dit waardevol, omdat je dan vooruit kijkt in plaats van naar het verleden. Is de toekomstige koers-winstverhouding lager dan de normale koers-winstverhouding? Dan is dat goed nieuws. Analisten verwachten in dat geval dat de winst nog hoger zal zijn het aankomende jaar waardoor je het aandeel met oog op de toekomst dus voor een nog aantrekkelijkere prijs kunt kopen. De valkuil van de forward P/E is echter dat niemand exact de toekomst kan voorspellen en dat de verwachting anders kan uitpakken dan beleggers en analisten op voorhand dachten. Een bedrijf kan bijvoorbeeld meer of juist minder winst maken dan verwacht. Hoewel analisten er vaak dichtbij zitten, moet je dus ook de forward P/E met een korreltje zout nemen.

Conclusie

Heb je het gevoel dat je het allemaal even niet meer begrijpt door al deze informatie? Geen probleem. In dit artikel heb ik het zo makkelijk proberen uit te leggen, maar ik ben ook wel erg de diepte in gegaan. Om het jou nog makkelijker te maken zet ik als afsluiter de meest belangrijke informatie over de koers-winstverhouding op een rijtje.

- De koers-winstverhouding helpt jou bij het waarderen van aandelen

- Een lage k/w betekent goedkoop & een hoge k/w betekent duur

- Een hoge of lage k/w is weer anders bij verschillende soorten aandelen

- Vergelijk de k/w van een aandeel met andere aandelen in zelfde sector

- Vergelijk de k/w van een aandeel ook met 5 of 10-jarig gemiddelde

- Maak ook vooral gebruik van de Forward P/E