Alles over investeren

Waarin beleggen?

Waarin beleggen?

Tegenwoordig zijn er talloze beleggingsproducten waarin jij kunt investeren. Met de komst van het internet zijn de mogelijkheden zelfs nog meer toegenomen. Van oudsher is het bekend dat investeerders veel geld steken in bekende beleggingsproducten zoals aandelen of vastgoed. Zijn deze “oude manieren” nog steeds interessante beleggingsproducten?

Of zijn er met de komst van het internet tegenwoordig betere opties? In dit artikel ga ik jou precies vertellen welke beleggingsinstrumenten er tegenwoordig allemaal zijn en welke beleggingsproducten naar mijn mening het beste zijn.

Welke beleggingsproducten zijn er?

Ik wil jou graag een beter beeld geven welke investeringsmogelijkheden er tegenwoordig allemaal zijn. Om die reden heb ik een lijst gemaakt met alle beleggingsproducten. Kom jij een moeilijk woord tegen in de lijst die jij niet begrijpt? Klik gerust op het woord. Via een link ga jij naar een andere pagina op deze website die zo helder en simpel mogelijk uitlegt wat bijvoorbeeld een obligatie is. De lijst bevat de volgende beleggingsproducten:

- Aandelen

- Vastgoed

- ETF's

- Cryptocurrencies

- Penny stocks

- Beleggingsfondsen

- Obligaties

- Opties

- Turbo's

- Goud & Zilver

- Grondstoffen

- Valuta

- Duurzame beleggingen

- CFD's

- Start-ups of bedrijven die verkeren in zwaar weer

Aandelen

Grote kans dat jij wel eens van aandelen hebt gehoord. Het is één van de oudste en meest gebruikte manieren om jouw geld te laten groeien. En terecht, want met aandelen zijn er namelijk twee manieren om winst te behalen. Winst op aandelen kan namelijk worden behaald door middel van koerswinsten en dividend. Wanneer jij een aandeel verkoopt voor een hoger bedrag dan het inkoopbedrag, dan heb jij winst gemaakt. Dit wordt ook wel koerswinst of rendement genoemd. Bijvoorbeeld: Jij koopt een aandeel in voor €10 en jij verkoopt het aandeel later voor €30, dan heb jij een koerswinst/rendement van €20 behaald. In procenten is dit een rendement van maar liefst 200%. Uiteraard moet je nog wel rekening houden met eventuele kosten en/of belastingen.

Sommige bedrijven keren ook nog eens dividend uit. Als het bedrijf winst maakt, kan het bedrijf er voor kiezen om een gedeelte van de winst uit te keren aan de aandeelhouders. Met nadruk op het woordje kan, want dividend ontvangen wanneer er winst wordt gemaakt is geen recht. Een bedrijf mag namelijk zelf weten of het de winst aan jou uitkeert. Een bedrijf kan er ook voor kiezen om de winst weer te herinvesteren in het bedrijf zelf om zo nog meer te kunnen groeien. Dividend ontvangen werkt als volgt: Stel jouw aandeel is momenteel €30 waard en heeft een dividendrendement van 5%. Dat betekent dat jij per jaar of kwartaal €1,50 aan dividend ontvangt. Nu is dit voor één aandeel niet veel, maar bedenk maar eens hoeveel geld dit oplevert als jij 10.000 van dezelfde aandelen bezit. Dit zou jou als investeerder per jaar of kwartaal, maar liefst €15.000 opleveren. Des te meer vermogen jij hebt, des te interessanter dividend word.

Wanneer jij investeert in aandelen dan heb jij de beschikking over sommige grote voordelen. Zo is beleggen in aandelen erg geschikt voor beginnende investeerders die weinig geld ter beschikking hebben. Zelfs als jij slechts een paar tientjes kan investeren, is het al mogelijk om een aandeel te kopen. Let wel goed op de kosten, wanneer je belegt met lage bedragen.

Ook is het zo dat aandelen bij elk beleggersdoel past. Ben jij jong en wil jij jouw geld vooral laten groeien? Geen probleem, want je kunt een beleggersportefeuille creëren die vooral groei aandelen bevat. Ben jij miljonair en is jouw doel vooral het behouden van jouw miljoen met uiteraard lichte groei? Ook dit is geen probleem, want jij kunt ervoor kiezen om jouw beleggersportefeuille vooral in te richten met waarde-en dividendaandelen.

Ten slotte is het zo dat jij jouw geld altijd snel kunt investeren of juist snel kunt terugkrijgen. Heb jij jouw geld achteraf gestoken in een aandeel die je nu niet meer interessant vind? Met slechts een paar klikken krijg jij het geldbedrag weer teruggestort. Of heb jij tijdens jouw onderzoek een aandeel gevonden die zwaar ondergewaardeerd is en zou jij dat aandeel het liefst nu willen kopen? Met slechts een paar klikken kun jij jouw gewenste aandeel kopen.

Zitten er dan ook nadelen aan beleggen in aandelen? Alles heeft zo zijn voor-en nadelen dus ook investeren in aandelen. Een nadeel van beleggen in aandelen is dat de aandelenmarkt nogal volatiel en onstabiel kan zijn. Er zullen af en toe periodes zijn waar sprake is van een bubbel of een aandelencrisis. Voor goede beleggers met de juiste kennis is een flinke daling echter juist goed nieuws. Je kunt ook juist heel winstgevend inspelen op deze situaties. Ben jij echter iemand die niet kan slapen van het idee dat jouw geld elke dag meer of minder waard kan worden? Dan is beleggen in aandelen wellicht niet iets voor jou.

Het rendement op investeren in aandelen kan per situatie ook heel erg verschillen. Het rendement wat jij maakt zal namelijk erg afhankelijk zijn van jouw beleggersstrategie.

Kies jij ervoor om vooral aandelen te kopen van grote en bekende bedrijven? Dan is een realistisch rendement over de laatste twee eeuwen gemiddeld ergens tussen de 7% en 9%. Echter is het zo dat geen rendement onmogelijk is als het gaat om aandelen. Zo behaal ik persoonlijk ook rendementen boven de 100%! Focus jij je vooral op groeiaandelen en koop jij die alleen wanneer ze ondergewaardeerd zijn? Naar mijn eigen mening en ervaringen zijn rendementen van tientallen procenten zeker mogelijk. Uiteraard brengt beleggen in aandelen ook risico’s met zich mee, want jouw geld kan ook minder waard worden.

Vastgoed

Net als beleggen in aandelen is ook investeren in vastgoed erg populair en ook dat is met een goede reden! Wanneer jij investeert in vastgoed dan bezit jij als het ware een gebouw of grond. In tegenstelling tot beleggen in aandelen, zijn er zelfs drie mogelijke manieren om geld te verdienen met investeren in vastgoed. Je kunt geld verdienen door middel van waardestijging, huurinkomsten en doorverkopen van panden.

Stel jij koopt een appartementsgebouw voor €400.000. Een paar jaren later kom jij erachter dat het gebouw in waarde is gestegen. Het gebouw is nu geen €400.000 meer waard, maar het gebouw is nu maar liefst €500.000 waard. In dit voorbeeld heb jij op jouw vastgoed investering, maar liefst 25% rendement gemaakt. Net zoals de meeste aandelenmarkten, zullen huizenprijzen historisch gezien in waarde stijgen op de lange termijn.

Wanneer jij een huis of appartementsgebouw hebt gekocht, kun jij ervoor kiezen om deze ruimte te verhuren. Jij woont zelf immers in een ander huis. Stel je voor dat jouw gebouw uit het vorige voorbeeld vier grote kamers bezit. Jij bent van plan al deze kamers te verhuren voor een maandelijks bedrag van €850. Wanneer alle vier de kamers elke maand door personen worden gehuurd dan levert jou dit elke maand €3.400 op. Dit betekent dat jij als investeerder per jaar €40.800 binnen harkt.

Ten slotte is het ook nog mogelijk om geld te verdienen met vastgoed door panden door te verkopen. Vaak kopen mensen (oude) panden op waar iets mee mankeert. Vervolgens knappen ze het pand op waardoor het pand weer in waarde stijgt. Na het opknappen verkopen ze het pand vervolgens weer door met winst.

Wanneer jij investeert in vastgoed dan heb jij de beschikking over sommige grote voordelen. Een groot voordeel is bijvoorbeeld dat wanneer jij jouw pand verhuurt, jij altijd zal beschikken over passief inkomen uit huurinkomsten. Ook is het zo dat jij als vastgoedinvesteerder kan rekenen op veel belastingvoordelen. Ten slotte is het zo dat jij (in tegenstelling tot aandelen) beschikt over harde activa. Je koopt namelijk een fysiek gebouw of grond wat altijd een bepaalde waarde zal blijven houden.

Toch heeft beleggen in vastgoed ook wel wat nadelen. Voor (jonge) mensen met weinig geld die wel graag zouden willen investeren is investeren in vastgoed lang niet altijd even makkelijk. Ondanks dat jij een gunstige lening kan afsluiten bij de bank, wordt er meestal wel van jou verwacht dat je over enkele tienduizenden euro’s aan eigen vermogen beschikt. Ben jij een investeerder die zich echt focust op (snelle) groei? Wellicht is beleggen in vastgoed dan niet de meest geschikte optie voor jou. De huizenmarkt is meestal een stuk stabieler dan de aandelenmarkt, maar een keerzijde hiervan is dat de huizenmarkt ook meestal minder hard groeit. Investeren in vastgoed is vooral interessant voor investeerder die al beschikken over aardig wat geld. Ten slotte is het zo dat vastgoedinvesteerders vaak te maken kunnen hebben met hoge kosten die jouw rendement flink kunnen opeten.

Het rendement op investeren in vastgoed kan uiteraard erg verschillen. In welke stad staat jouw woning? In welke buurt van de stad staat jouw woning? Dit zijn twee factoren die grotendeels jouw rendement bepalen. Als je spreekt van een gemiddeld rendement dan zou je kunnen spreken van een rendement tussen de 3% en 8%. Uiteraard kan dit percentage een stuk hoger of lager uitvallen.

ETF's

Een ETF is een afkorting van het Engelse woord “Exchange Traded Fund”. Een ETF word ook wel tracker genoemd. De naam tracker is een uitstekende naam voor dit beleggingsproduct, want het zegt daarmee precies wat een ETF doet. Een ETF volgt namelijk een bepaalde index en doet dit tegen zo laag mogelijke kosten. Dit beleggingsinstrument wint steeds meer in populariteit. Veel Youtubers praten tegenwoordig over ETF’s. Maar wat is een ETF eigenlijk?

Net als een beleggingsfonds is een ETF een mandje met verschillende aandelen. Het verschil tussen een beleggingsfonds en een ETF zit hem echter dat een ETF het niet beter wilt doen dan een markt, maar dat een ETF puur en alleen een index of markt wil volgen. Wil jij graag aandelen van alle verschillende bedrijven bezitten die op de Nederlandse AEX-index verhandelbaar zijn? Je kunt er dan voor kiezen om individueel alle aandelen apart te gaan kopen, maar wellicht is het slim om een ETF te overwegen die de AEX-index volgt. De prestaties van een ETF zullen sterk lijken op de prestaties van de index zelf.

Beleggen in ETF’s heeft veel voordelen. Zeker ten opzichte van beleggingsfondsen. Ten eerste is het zo dat de eigenaar van een ETF veel minder kosten rekent dan een fondsmanager van een beleggingsfonds. Er zijn zelfs ETF’s die een index volgen voor slechts 0,10% aan kosten. Waarom zou je extra betalen voor een fondsmanagers terwijl deze manager in veel gevallen niet eens zijn belofte van het winnen van zijn of haar benchmark kan nakomen?

Ten tweede is het zo dat jij net als met individuele aandelen op elk moment van de dag in ETF’s kunt handelen zolang de beurzen open zijn. Dit is niet het geval bij beleggingsfondsen. Bij een beleggingsfonds is er vaak maar één moment van de dag waarop je kunt handelen in beleggingsfondsen.

Ten derde is het zo dat een ETF die een aandelenindex volgt vaak dividend uitkeert. Meestal wordt dit vier keer per jaar door de ETF-bouwer aan jou uitgekeerd. Tegenwoordig zijn er ook een aantal ETF bouwers die het ontvangen dividend niet aan jou uitkeren, maar weer beleggen in dezelfde ETF. Beide scenario’s zijn voor beleggers gunstig.

Eigenlijk is het zo dat investeren in ETF’s weinig nadelen heeft. Het enige minpunt is dat wanneer jij investeert in een ETF, de ETF het nooit beter dan gemiddeld zult doen. Jij volgt immers een index of een beurs dus zul jij dezelfde resultaten behalen als die index of beurs. Gaat een beurs of index tijdens een crisis hard naar beneden? Dan zal de desbetreffende ETF hetzelfde doen. Omdat een ETF een markt volgt hoef jij als belegger op een veel hoger rendement dan een gemiddeld rendement niet te rekenen. Historisch gezien is dat gemiddelde rendement zo’n 8%, maar uiteraard zullen er jaren zijn dat dit rendement een stuk hoger of lager ligt.

ETF’s zijn eigenlijk de steunpilaren voor iedere investeerder. Historisch gezien over de laatste twee eeuwen zijn er natuurlijk wel diepe dalen geweest, maar veel aandelenbeurzen zijn op de lange termijn meer waard geworden. ETF’s zijn niet spannend, maar worden wel gezien als meer stabiel dan andere beleggingsproducten. Een ETF is zeer geschikt voor een lange-termijn belegger die niet te veel tijd wilt spenderen aan het beleggen zelf.

Cryptocurrencies

Als er één beleggingsproduct de laatste jaren in populariteit is gestegen dan is het wel beleggen in cryptocurrencies. Geroemd bij de massa sinds de digitale munt Bitcoin flink in waarde omhoog schoot. Maar wat zijn cryptocurrencies eigenlijk en is de populariteit terecht?

Simpel gezegd zijn cryptocurrencies digitale munten en dus digitaal geld. De meest bekende cryptocurrencies zijn Bitcoin, Etherium, Ripple en Litecoin. In de laatste paar jaren zijn de koersen van deze digitale munten flink gestegen. Begin 2018 was er zelfs sprake van een ware hype waardoor de koers van Bitcoin steeg naar €20.000. De hype duurde echter niet lang en al snel daalde de digitale munt naar een waarde van ‘slechts’ enkele duizenden euro’s. Om vervolgens de jaren daarna weer naar nieuwe hoogten te stijgen.

Beleggen in cryptocurrencies is dus ontzettend populair tegenwoordig. Veel nieuwe beleggers vinden cryptocurrencies zelfs nog interessanter dan beleggen in aandelen. Is deze populariteit echter wel terecht?

Het gedachtegoed van de oorspronkelijke makers en investeerders van digitale munten is op zich niet zo gek. We leven in een wereld waar digitalisering steeds belangrijker wordt. De verwachting van de makers van Bitcoin is dan ook dat in de toekomst wij niet meer zullen betalen met munteenheden zoals de euro en dollar, maar via digitale munteenheden zoals Bitcoin. Er zijn momenteel geen feiten aanwezig dat dit ook ooit zal gebeuren. Het is vooral speculeren of het ooit zal gaan gebeuren.

Een flink nadeel van een cryptocurrency is dat het dus naar mijn mening eigenlijk ‘gebakken lucht’ is. Wanneer jij investeert in vastgoed dan is het stuk grond of een onderpand geld waard. Wanneer jij investeert in aandelen dan koop jij een stukje van een bedrijf wat waarde heeft. Wanneer jij investeert in reguliere valuta dan hangt de waarde vaak samen met het bruto binnenlands product van het land. Een cryptocurrency is opzich zelf eigenlijk niks waard. Het is puur speculatie dat een digitale munt ooit het meest belangrijke handelsmiddel wordt en schijnbaar is die speculatie soms tientallen duizenden euro’s waard.

Beleggen in cryptocurrencies is een ideaal beleggingsinstrument voor de belegger die houd van risico’s en snel geld zou willen verdienen. De beurskoersen van cryptocurrencies zijn alles behalve stabiel. Dit levert als voordeel op dat je in korte tijd erg rendement kunt behalen, maar de keerzijde is er natuurlijk ook. Je kunt in korte tijd ook erg veel rendement verliezen.

Kortom investeren in cryptocurrencies is zeker spannend, maar vooral erg speculatief. Waar je bij aandelen nog kunt checken of een bedrijf goed heeft gepresteerd, kan dit niet bij bitcoin en andere digitale munten, want haar waarde is gebaseerd op speculatie. De meeste crypto-investeerders lijken dus vooral geïnteresseerd in de grote koersschommelingen om snel grote winsten te behalen. Er is op zich niks mis met investeren in crypto-munten, maar weet dat het eigenlijk geen investeren is, maar meer in de buurt komt van speculeren en gokken. Iets wat succesvolle lange-termijn beleggers juist niet willen doen of hooguit met een klein deel van het vermogen willen doen.

Penny stocks

Als er één beleggingsproduct is die bekend staat om volatiliteit, speculatie en gevaar dan zijn het wel penny stocks. Maar wat zijn penny stocks eigenlijk?

Penny stocks zijn aandelen van zeer kleine beursgenoteerde bedrijven. Penny stocks zijn aandelen die slechts enkele euro’s (of zelfs centen) per stuk waard zijn en de achterliggende bedrijven van het aandeel hebben vaak een beurswaarde onder de 500 miljoen euro. Vaak staan penny stocks te koop op ongereguleerde beurzen zoals de OTC beurzen.

In het verleden is er vaak fraude gepleegd met penny stocks. Zo is de bekende film ‘The Wolf of Wall Street’ gebaseerd op fraude met penny stocks. Wanneer veel mensen tegelijkertijd beleggen in een penny stock, dan gaat de koers van een penny stock al gauw heel hard omhoog. Op het moment dat de koers flink in waarde stijgt, verkopen de fraudeurs massaal hun aandelen weer, waardoor zij de winsten behalen, maar de overige beleggers meestal met flinke verliezen zitten. Dit wordt ook wel Pump & Dump genoemd en is een reëel risico wanneer je belegt in penny stocks.

Wellicht vraag jij je nu af, waarom beleggers dan toch beleggen in penny stocks? Dit komt, omdat elk groot bedrijf die jij nu kent ooit een kleine penny stock is geweest. Het gigantische bedrijf Apple was zelfs voor het jaartal 2005 nog een penny stock die enkele euro’s per stuk waard was. Je hoeft maar even naar de beurskoers te kijken en je ziet dat dit vandaag de dag wel anders is. Kortom, weet jij als avontuurlijke belegger een kwalitatief sterke penny stock te vinden dat wel eens zou kunnen uitgroeien tot een groot en sterk bedrijf? Dan kun je in potentie ook zeer veel geld verdienen met penny stocks.

Penny stocks kun je naar mijn mening dus zeker rekenen tot de meest risicovolle beleggingsinstrumenten. Het kan je zeer veel rendement opleveren, maar ook erg veel rendement kosten.

Beleggingsfondsen

Investeren in beleggingsfondsen is nog een manier die vooral vroeger populair was onder particuliere beleggers. Wat is een beleggingsfonds precies?

Een beleggingsfonds zou je kunnen vergelijken met een fruitmand met verschillende soorten fruit zoals appels, peren en sinaasappelen. In ons mandje zit echter geen fruit, maar verschillende soorten aandelen. Als voorbeeld kun jij in een beleggingsfonds investeren die als strategie heeft om de grootste bedrijven ter wereld te bezitten. In het beleggingsfonds zitten dan aandelen zoals Apple, Microsoft, Amazon en Berkshire Hathaway. Door te investeren in een beleggingsfonds kies je zelf niet de aandelen uit, maar laat je dit doen door een fondsmanager. Je bent dus eigenlijk niet zelf aan het beleggen, maar je laat dit doen door bijvoorbeeld een vermogensbeheerder.

Er zijn heel veel verschillende soorten beleggingsfondsen. In ons voorbeeld gebruikten we de grootste bedrijven ter wereld, maar er zijn ook beleggingsfondsen die zich juist storten op banken, start-ups of regio’s. Ten slotte is het zo dat een beleggingsfonds altijd wordt beheerd door een fondsmanager die het beter wil doen dan zijn of haar benchmark. Als een fondsbeheerder een beleggingsfonds heeft gemaakt met in zijn ogen de beste Nederlandse aandelen, dan is zijn benchmark waarschijnlijk de algemene AEX-index. Zo kan een fondsmanager en jij als eigenaar goed zien of hij het beter doet dan de markt of juist slechter.

Nu is het zo dat niet alle beleggingsfondsen aandelen bezitten, maar er zijn ook nog obligatiefondsen en mixfondsen. In een mixfonds zitten zowel aandelen als obligaties. Eigenlijk kunnen alle aandelen en obligaties die geregistreerd staan op de beurs, worden meegenomen in een beleggingsfonds.

Wanneer jij investeert in beleggingsfondsen dan zijn er een paar voordelen. Een voordeel is dat investeren in beleggingsfondsen erg eenvoudig is. Het enige wat jij hoeft te doen is het geld investeren en de fondsmanager investeert dat geld voor jou. Wel is het erg belangrijk om vooraf goed onderzoek te doen naar de strategie van een beleggingsfonds. Ben jij puur en alleen geïnteresseerd in de grootste banken ter wereld? Kies dan ook alleen een beleggingsfonds die aandelen van deze banken bevat. Laat je niet te veel ompraten door jouw fondsmanager of adviseur, want vaak zullen zij jouw geld stoppen in beleggingsfondsen waar zij de meeste marges op maken zoals een huisfonds.

Verder is het zo dat jij kunt investeren in buitenlandse beurzen waar je normaal erg lastig kunt instappen. Ben jij ervan overtuigd dat Chileense of Taiwanese aandelen hard gaan groeien de komende jaren? Als je deze aandelen als particulier zou kopen dan betaal je waarschijnlijk hoge transactiekosten. Een fondsmanager heeft daarentegen vaak toegang tot erg veel markten en dus kan hij meestal goedkoper investeren in relatief onbekende markten zoals Chili en Taiwan.

Ten slotte is het zo dat de meeste beleggingsfondsen dividend uitkeren. Nu zijn er vaak twee mogelijkheden. De fondsmanager keert jou jaarlijks het dividend uit of de fondsmanager investeert het dividend meteen weer terug. Beide opties zijn eigenlijk gunstig voor jou als investeerder.

Investeren in beleggingsfondsen hebben helaas wel een paar flinke nadelen. Eén van de nadelen van beleggingsfondsen zijn de kosten. Wanneer jij als particulier individuele aandelen koopt en geregistreerd staat bij een goedkope broker, dan betaal jij meestal weinig aan kosten. De kosten die een fondsmanager erkent variëren vaak tussen de 0,6% tot wel 3% van de winst.

Nu is het maken van kosten helemaal niet erg, zolang er maar een hoog rendement word gemaakt. Maar juist dit gebeurt lang niet altijd. De ervaring leert dat fondsbeheerders het in veel gevallen niet beter doen dan hun benchmark. Dit is ook vele malen wetenschappelijk onderzocht. Sterker nog uit één onderzoek bleek dat slechts tien van de honderd fondsmanagers hun beloftes nakwamen om het beter te doen dan markt over een wat langere periode. Je betaalt als het ware veel geld aan een fondsmanager die het niet beter kan doen dan de markt. Als conclusie zou je kunnen stellen dat investeren in een beleggingsfonds in veel gevallen helemaal niet rendabel is.

Obligaties

Wanneer je investeert in een obligatie dan leen je in ruil voor rente geld aan een overheid of onderneming. Een obligatie is dus eigenlijk een schuldbewijs.

Laten we een voorbeeld gebruiken. De Nederlandse overheid heeft €2000 nodig en dus besluiten ze obligaties uit te geven. Jij als investeerder besluit deze €2000 te betalen en in ruil daarvoor ontvang jij elk jaar een vooraf afgesproken rentepercentage. Het rentepercentage is als het ware jouw jaarlijks rendement. Elke obligatie heeft een looptijd. Heeft een obligatie een looptijd van 10 jaren? Dan ontvang jij over 10 jaren het startbedrag weer terug van de staat of de onderneming. Jij hebt dan over 10 jaren winst gemaakt indien het rentepercentage hoger is geweest dan de inflatie. Er is echter nog een manier om geld te verdienen met obligaties, want net als aandelen hebben obligaties ook een koers. Vaak is het zo dat een koers oploopt en dus krijg je die winst ook uitbetaald.

Het rendement op obligaties verschilt nogal. Hoe langer de looptijd van een obligatie, des te hoger rendement jij ontvangt. Wanneer jij in 1993 een obligatie afsloot met een looptijd van 30 jaar dan was het mogelijk om een rentepercentage van 7.5% te krijgen. Een voorwaarde is natuurlijk wel dat je dertig jaar lang niet het geld heb mogen gebruiken. Tegenwoordig zijn de rentepercentages op obligaties vaak een stuk minder hoog. Als je in 2015 een obligatie afsloot met een looptijd van 10 jaren dan kreeg jij een rentepercentage van slechts 0,25%! Dit is extreem weinig en zelfs niet rendabel. Als je namelijk de inflatie er nog van aftrekt dan maak jij dus elk jaar verlies.

Tegenwoordig zijn obligaties dus een stuk minder interessant, omdat de rentepercentages simpelweg extreem laag zijn. In veel gevallen zijn obligaties zelfs verliesgevende investeringen! Zijn obligaties dan voor niemand interessant? Ik durf bijna te zeggen van nee, voor niemand, tenzij jij wél een obligatie met een rentepercentage weet te vinden die hoger ligt dan 5%. Ook dan zijn obligaties saai en degelijk, maar in ieder geval wel winstgevend. Echter zullen er naar mijn mening altijd betere opties te vinden zijn dan investeren in obligaties.

Opties

Iedereen kent opties zonder dat hij of zij zich daar bewust van is. Heb jij ooit een huis gekocht? De kans is groot dat je eerst een optie op het huis genomen hebt. In die optie sprak jij bijvoorbeeld af met de verkoper dat jij het recht had om het huis te kopen voor drie ton. Het recht om het huis te kopen heet een optie. Toen alles rond was met de financiering heb je gebruik gemaakt van jouw recht om het huis te kopen. De optie die jij op het huis had heb jij dus uitgeoefend. Op de beurs werkt het net zo. Alleen handel je op de beurs niet in opties die over huizen gaan, maar handel je in opties die over aandelen gaan.

Er bestaan twee soorten opties namelijk een call optie en een put optie. Beide woorden klinken lastig, maar zijn eenvoudig uit elkaar te halen. Het recht om een aandeel te mogen kopen heet een call optie. Bij een call optie mag jij een aandeel gedurende een bepaalde tijd voor een bepaald bedrag kopen. Als jij dus verwacht dat een aandeel de komende tijd fors gaat stijgen, dan mag jij door een call optie het aandeel nog goedkoper inkopen.

Het recht om een aandeel te mogen verkopen heet een put optie. Een put optie lijkt meer op een verzekering. Stel je voor dat jij honderd aandelen koopt voor €100. Wanneer jij een put optie koopt dan verzeker jij jezelf tegen een koersdaling. Een put optie geeft jou het recht om jouw aandelen toch nog te mogen verkopen voor het inkoopbedrag.

Het schrijven van opties is dus niet echt een manier van investeren, maar meer een extra tool voor jouw belegging. De reden dat opties zo populair zijn in Nederland is, omdat een optie een hefboomproduct is. Dit wil zeggen dat jij in zeer korte tijd veel winst kunt maken, maar ook veel verlies. Veel mensen hebben geprobeerd om snel rijk te worden met schrijven in opties, maar slechts een handjevol is het ook gelukt. Veel mensen worden eerder snel arm van opties dan snel rijk.

Turbo's

Turbo’s zijn net als opties, hefboomproducten waarmee je versneld kunt profiteren van een stijging of daling van een aandeel. Net als bij opties is het zo dat je in korte tijd veel winst, maar ook veel verlies kunt maken. Turbo’s zijn zeer geliefd onder de offensieve beleggers. Turbo’s worden ook wel sprinters of speeders genoemd. Eigenlijk zijn er twee soorten turbo’s genaamd turbo’s long en turbo’s short.

Wanneer jij een turbo short koopt dan wil jij inspelen op een daling. Verwacht jij bijvoorbeeld dat de koers van een aandeel binnenkort omlaag gaat? Dan kun jij hiervan profiteren door een turbo short te kopen. Verwacht jij echter dat de koers van een aandeel binnenkort stijgt? Dan kun jij hiervan profiteren door een turbo long te kopen.

Wil jij inspelen op een koersstijging en koop je dus een turbo long? Dan betaalt de bank of broker het grootste gedeelte van de aandelenkoers en hoef je zelf maar een klein deel te betalen. Dit wordt ook wel een financieringsniveau genoemd. Kost het aandeel wat jij wilt kopen bijvoorbeeld €25? Dan hoef jij door het financieringsniveau slechts €5 per aandeel te betalen, want de bank betaalt €20 per aandeel. De bank betaalt dus het meeste geld en als dank betaal jij daar een beetje rente voor. Dit gebeurt automatisch en hoef jij zelf niet veel voor te doen. Stijgt het aandeel van €25 naar €30? In dat geval stijgt de waarde van jouw turbo van €5 naar €10, want €30 – €20 (het financieringsniveau van de bank) = €10. In dit scenario heb je €5 winst gemaakt en een rendement behaald van maar liefst 100%! Je hebt namelijk jouw geld verdubbeld door de hefboom.

Een voordeel is dat op turbo’s een zogenaamde ‘stop loss order’ ingebakken zit. Dit betekent dat wanneer jij het fout hebt en de koers de andere kant opgaat dat jij nooit al jouw geld kan verliezen. Dik verlies maken is dus mogelijk, maar al jouw geld verliezen zal niet gebeuren want de stop loss order voorkomt dat. Jij krijgt dan het restbedrag automatisch weer teruggestort op jouw rekening.

Net als een optie is een turbo niet echt een manier van investeren, maar meer een speculatief middel om in te spelen op een voorspelling. Het is een hefboomproduct die er voor kan zorgen dat jij snel rijk of snel arm zult worden. Net als opties lijkt dit instrument vooral bedoeld voor offensieve beleggers en traders.

Goud & Zilver

Tegenwoordig wordt er overal ter wereld betaald met munten en bankbiljetten. Vroeger werd er betaald in goud en zilver. Nu is dat niet meer zo, maar goud en zilver hebben nog steeds een flinke waarde. De waarde van goud en zilver worden bepaald per troy ounce. Eén troy ounce staat gelijk aan grofweg 31 gram. Heb jij een klompje goud in bezit die toevallig één troy ounce weegt? Dan is jouw klompje bijvoorbeeld $1.300 waard. De troy ounce is geïntroduceerd zodat iedereen snel en eenvoudig de wereldgoud-en zilverkoers kan volgen.

Het is mogelijk om te investeren in goud en zilver. Dit kan zelfs op meerdere manieren. Allereerst is het mogelijk om fysiek goud en zilver te kopen. Echter is dit een vrij achterhaalde manier om te investeren, want waar bewaar je een waardevol stuk edelmetaal? Je kunt het bijvoorbeeld in een brandkast stoppen om zo weinig mogelijk risico te lopen, maar dit is een flinke investering. Het is nog maar de vraag of je deze kosten er ooit uit krijgt.

Ten tweede is het mogelijk om te beleggen in fysieke goud en zilver ETF’s. Een aantal banken hebben daadwerkelijk veel goud-en zilverstaven liggen in hun kluis. De bank maakt het via een ETF mogelijk om te beleggen in goud en zilver.

Ten slotte is het mogelijk om te beleggen in goud-en zilvermijnen. Je investeert dus niet in de edelmetalen zelf, maar in de bedrijven die de edelmetalen winnen. Je kunt individuele aandelen van goud-en zilver bedrijven kopen. Bekende bedrijven zijn bijvoorbeeld Barrick Gold Corp en First Majestic Silver Corp. Ten slotte is het ook mogelijk om in zogenaamde ‘miner ETF’s’ te beleggen. Bekende ETF’s zijn bijvoorbeeld de ETFS DAXglobal Gold Mining en PureFunds ISE Junior Silver Miners ETF.

Investeerders hebben de neiging om te investeren in goud en zilver wanneer de aandelenmarkten zakken. Dit komt, omdat de goud-en zilverprijzen vaak op peil blijven of zelfs stijgen. Ook in de afgelopen tien jaar schoot de prijs van bijvoorbeeld goud regelmatig omhoog wanneer beleggers onzeker waren over aandelen. Mensen zien het dus vooral als een veilige haven tijdens onzekere tijden zoals een financiële crisis. Het is waar dat de goud-en zilverprijs over het algemeen minder volatiel zijn dan een aandelenmarkt. Ook is het zo dat goud-en zilver atijd een bepaalde waarde zal houden, omdat beide edelmetalen vallen onder fysieke activa. Nadelen van investeren in edelmetalen zijn dat het rendement op goud-en zilver vaak (een stuk) minder is dan wanneer je belegt in individuele aandelen en je ontvangt ook geen dividend.

Grondstoffen

Het is mogelijk om te investeren in grondstoffen zoals graan, maïs, cacao, aardgas en de meest belangrijke namelijk olie. Ondanks dat het bedrijfsleven probeert om zich meer op duurzame energie te focussen, is olie is nog steeds ontzettend belangrijk voor onze huidige maatschappij. Net zoals bij goud en zilver wordt de wereldwijde olieprijs bepaald door vraag en aanbod. Er zijn erg veel aspecten die de olieprijs kunnen veranderen zoals (het gebrek aan) nieuwe ontdekkingen, de opkomst van duurzame energiebronnen en zelfs het weer.

Het is mogelijk om op meerdere manieren te investeren in grondstoffen zoals olie. Allereerst is het mogelijk om te investeren in bedrijven die olie winnen. Dit kun je zowel doen door individuele aandelen te kopen van grootmachten zoals Royal Dutch Shell of via ETF’s zoals Lyxor ETF STOXX Europe 600 Oil and Gas.

Ten tweede is het mogelijk om zelf een benzinestation te beginnen of over te nemen. Het is een flinke investering, maar in deze huidige maatschappij is er nog steeds een grote behoefte aan producten zoals benzine.

Investeren in grondstoffen zoals olie heeft eigenlijk dezelfde voor-en nadelen als investeren in goud-en zilver. Het is zo dat de markt vaak stabieler is dan die van de aandelenmarkt, maar voor een hoog en flink groeiend rendement hoef je het doorgaans niet te doen.

Valuta

Het is ook mogelijk om te handelen in geld oftewel valuta. Een valuta is een officieel betaalmiddel van een land of regio. Natuurlijk ken jij de Euro. De Euro is de officiële munteenheid van de landen die zich hebben aangesloten bij de Europese Monetaire Unie. Andere landen gebruiken weer hele andere valuta. Zo betaal je in Engeland met de Britse pond, in Amerika met de Amerikaanse dollar en in Japan met de yen.

Doordat landen met verschillende valuta met elkaar handelen is het belangrijk om vast te stellen hoeveel elke munteenheid waard is. Hoeveel is een euro waard tegenover een dollar? Deze waarden van valuta verschillen per dag.

Handelen in valuta wordt ook wel Forex traden genoemd. Het doel van een Forex trader is eenvoudig. Een Forex trader koopt een valutapaar in de hoop dat de waarde van die valuta zal stijgen. De waarde van valuta wordt bepaald door vraag en aanbod en er zijn dan ook meerdere factoren die de waarde van valuta kunnen beïnvloeden. Het handelen in valuta is dus eigenlijk geen vorm van investeren, maar meer een vorm van handelen. In het Engels wordt dit ook wel traden genoemd. Dit betekent dat jij met handelen in valuta vaak gericht bent op de (zeer) korte termijn. Goede investeerders zoals Warren Buffett zijn juist gefocust op de (zeer) lange termijn.

Als mensen denken aan Forex trading dan denken ze aan hoge winsten die snel gemaakt zijn. In de praktijk blijkt echter dat de overgrote meerderheid verlies maakt met Forex trading. Leuk als hobby, maar geld verdienen? Voor de meeste mensen kost het juist geld. Uiteraard zijn er echter ook enkelingen die wel veel geld verdienen met Forex.

Duurzame beleggingen

Tegenwoordig is het klimaat een erg belangrijk onderdeel geworden van onze maatschappij. Al jaren wordt gewaarschuwd over klimaatverandering en de desastreuze gevolgen hiervan. Om deze gevolgen te voorkomen zullen wij volgens de experts als maatschappij vroeg of laat drastische maatregelen moeten treffen zoals overschakelen van fossiele brandstoffen naar duurzame energie. Klimaatdoelen worden vaak nog lang niet gehaald, maar het klimaat wordt steeds belangrijker. Als belegger kun jij ook jouw steentje bijdragen aan een schonere aarde.

Allereerst kun jij duurzaam investeren door te investeren in zonnepanelen of windmolenparken. Uiteraard kun jij zelf zonnepanelen nemen op jouw eigen dak, maar het is tegenwoordig ook mogelijk om geld te investeren in zonnepanelenparken.

Ten tweede is het mogelijk om te investeren in duurzame aandelen. Er zijn veel bedrijven die groot zijn geworden door goed te willen doen voor het milieu. Denk bijvoorbeeld aan autofabrikant Tesla of vleesvervangerproducent Beyond meat. Wanneer jij investeert in Tesla dan weet jij dat jij investeert in een duurzaam aandeel. Hun doel is namelijk om de autobranche te revolutionairen door enkel en alleen elektrische auto’s te produceren. Smaken verschillen over het design van de auto’s, maar het doel zelf kun je natuurlijk alleen maar goed noemen.

Ten derde is het mogelijk om te investeren in duurzame beleggingsfondsen en ETF’s. Een erg bekende ETF die zich focust op een betere wereld is de Think Sustainable World UCITS ETF.

Het is natuurlijk geweldig om op deze eenvoudige en goede manier bij te dragen aan een schoner milieu, maar de vraag is natuurlijk ook of het wat oplevert? Duurzame beleggingen hebben vaak te maken met enkele vooroordelen. Zo zou het saai zijn en levert het geen geld op. Het tegendeel is waar. Er zijn zelfs studies geweest die beweren dat duurzaam beleggen in duurzame ETF’s vaak meer oplevert dan in gewone ETF’s! Vaak is het zo dat jij enkele procenten rendement behaald met duurzaam beleggen. Zolang het rendement hoger is dan de inflatie, dan is dit een relatief stabiele en mooie manier om jouw geld te stallen, maar of je er echt rijk mee zult worden, dat is maar de vraag.

CFD's

We hebben het al over ingewikkelde beleggingsinstrumenten gehad zoals opties en turbo’s, maar er is nog een beleggingsinstrument die steeds populairder wordt in Nederland genaamd CFD’s. De afkorting CFD staat voor Contract for Difference. Letterlijk vertaald betekent dit ‘contract voor het verschil’ en dat is precies wat het woord betekent. Je kunt namelijk aandelen CFD’s kopen. Je koopt dan niet het aandeel zelf, maar je gaat een contract aan om later het verschil af te rekenen.

Hoe werken CFD’s precies? Stel jij verwacht een koersstijging van het aandeel ING die momenteel €15,00 waard is. Je kunt ervoor kiezen 1000 aandelen van ING te kopen en dan investeer jij een bedrag van €15.000. Een flink bedrag en dus een flinke investering. Wat je ook kunt doen is 1000 CFD’s kopen. Dat kost jou dan geen €15.000, maar dat kost jou €1.500. Dit bedrag hoef jij niet meteen te betalen, maar er wordt een marge in rekening gebracht van ongeveer 10%. Deze marge van 10% is dus het bedrag van €1.500. Het restbedrag schiet de broker voor. Je gaat dus als het ware een ‘lening’ aan ter waarde van €13.500. Over die €13.500 moet je ook nog eens rente van ongeveer 4% per jaar betalen aan de broker.

Stel jouw visie komt uit en de aandelen ING worden per stuk één euro meer waard en dus hebben de aandelen een waarde van €16.00. Dit betekent dat het totale bedrag met 6,6% in waarde is gestegen namelijk van €15.000 naar €16.000. De CFD’s worden ook een euro meer waard en dus zijn jouw CFD’s niet €1.500, maar €2.500 waard. Dat is niet een stijging van 6,6%, maar door het hefboomeffect een stijging van maar liefst 66%!

Stel dat jouw visie niet uitkomt en de aandelen ING dalen per stuk één euro in waarde dan krijg je ook te maken met hetzelfde hefboomproduct. Dit keer alleen niet in jouw voordeel, maar juist in jouw nadeel. Je verliest procentueel gezien dan meteen een erg veel. CFD’s staan dan ook bekend als zeer risicovol. De hefboom zorgt ervoor dat jij in korte tijd erg veel winst kan maken en erg veel verlies kan lijden. Ook is het zo dat jij dus ook nog eens een flink rentepercentage over de CFD’s moet betalen. Ten slotte is het ook nog eens zo dat jij meer geld kan verliezen dan jouw inleg.

CFD’s zijn dus gevaarlijke hefboomproducten die in dezelfde categorie als opties en turbo’s vallen. Beleggen in CFD’s is dan ook niet een manier om te investeren, maar meer een manier om te handelen. Dit is eigenlijk nog netjes verwoord, want het is simpelweg gevaarlijk gokken met jouw geld. Verschillende CFD brokers worden steeds populairder zoals eToro en Plus500. Wees verstandig en trap niet in deze gevaarlijke beleggingsinstrumenten die jouw portemonnee flink pijn gaan doen. Niet voor niets staat op de sites van de brokers vermeld dat de flinke meerderheid verlies maakt met CFD’s.

Start-ups & bedrijven die in zwaar weer verkeren

We zijn aangekomen bij het laatste beleggingsinstrument. Het is ook nog een mogelijkheid om jouw geld te investeren in beginnende bedrijven ook wel start-ups genoemd. Wanneer jij aandelen koopt op de beurs dan koop jij aandelen van bedrijven die zich vaak al hebben bewezen en inmiddels enorm zijn geworden. Je kunt echter ook in de absolute beginfase van een bedrijf investeren.

Vaak hebben startende ondernemers veel ideeën om een winstgevend bedrijf op te richten alleen ontbreekt het startkapitaal. Heb jij als investeerder veel vertrouwen in het bedrijf? Dan kun jij ervoor kiezen om geld te investeren in het bedrijf en zodoende verder te laten groeien. Er bestaat een kans dat het bedrijf inderdaad veel potentie hebt en dan kun jij jezelf in de toekomst rijk rekenen.

Het rendement kan dus enorm zijn, maar het risico is ook erg groot. Het bedrijf kan namelijk failliet gaan en dan ben jij je geld kwijt. Omdat het bedrijf zo jong is, heb je geen historie waaruit blijkt dat de onderneming winstgevend zal zijn. Er bestaat een grote kans dat het bedrijf op de korte termijn helemaal niet winstgevend zal zijn.

Wanneer jij het niet aandurft om te investeren in start-ups, kun jij overwegen om te investeren in het mkb. Deze kleine en middelgrote bedrijven hebben vaak al wel aangetoond winstgevend te kunnen zijn en hebben al hun plekje in de markt verdiend door jaren hard te werken.

Waarin kun je het beste beleggen?

Van obligaties tot en met CFD’s en van goud tot en met aandelen. We hebben inmiddels alle bekende beleggingsinstrumenten behandeld.

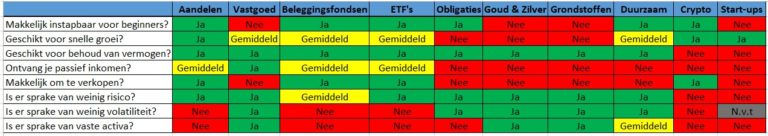

Het kan best zo zijn dat jij inmiddels door de bomen het bos niet meer ziet. Om het voor jou makkelijker te maken heb ik een grafiek gemaakt waar jij kunt zien wat nu alle voor-en nadelen van de behandelde beleggingsinstrumenten zijn. Deze grafiek kun je hieronder na de volgende alinea bekijken.

Zoals je zult zien, zijn er 4 verschillende kleuren te zien in de grafiek. Een groene kleur betekent dat het beleggingsinstrument aan de criteria voldoet. Een gele kleur betekent dat het beleggingsinstrument wel aan de criteria voldoet, maar dat er naar mijn mening betere opties beschikbaar zijn. Een rode kleur betekent dat het beleggingsinstrument niet aan de criteria voldoet. Tot slot betekent een grijze kleur dat de criteria niet van toepassing is voor het beleggingsinstrument.

Wellicht is het jou opgevallen dat lang niet alle beleggingsinstrumenten die wij hebben behandeld zijn meegenomen in de grafiek. Dit heeft een simpele reden.

Een paar beleggingsinstrumenten kun je geen investering meer noemen, maar zijn eerder gokinstrumenten en hefboomproducten. Deze instrumenten worden vaak gevoed door het “ik wil snel rijk worden” principe en zijn dan ook alleen populair bij traders of extreem offensieve beleggers. Het ironische is echter dat je in de praktijk niet snel rijk word van deze instrumenten, maar de overgrote meerderheid verliest juist (veel) geld met deze instrumenten. Ik heb het hier over de eerder genoemde producten zoals CFD’s, turbo’s en in mindere mate opties en valutahandel. Wijze investeerders moeten vaak niks hebben van deze producten. Persoonlijk stop ik dan ook geen geld in deze producten, want ze hebben naar mijn mening simpelweg veel meer nadelen dan voordelen.

Wanneer jij verder kijkt naar de grafiek dan kom je tot de conclusie dat elk beleggingsinstrument voor-en nadelen heeft. Een perfect beleggingsinstrument waarbij je de garantie hebt om nul procent risico te lopen en honderden procenten rendementen te behalen bestaat simpelweg niet. Toch is het makkelijk te zien dat de ene investering meer voordelen heeft ten opzichte van de andere. Zo is het duidelijk te zien dat voor veel beleggers investeren in aandelen meer voordelen bied dan investeren in start-ups.

Waarin jij het beste kan investeren hangt af van welke criteria jij het meest belangrijk vind. Ben jij een investeerder die vooral van groei houd en daarbij het niet erg vind dat de markt af en toe volatiel is? Dan kun overwegen om te beleggen in aandelen, cryptocurrencies of start-ups.

Ben jij juist een belegger die meer houd van stabiliteit in plaats van volatiliteit en daarbij behoud van vermogen de belangrijkste criteria vind? Dan ben jij waarschijnlijk beter af met beleggingsinstrumenten zoals vastgoed, goud en obligaties. Elk scenario vraagt vaak om andere beleggingsinstrumenten.

Ten slotte speelt ook leeftijd een grote rol. Ben jij jong en heb je nog niet veel veel vermogen? De meeste jonge investeerders zijn gefocust op groei en voor hen zijn beleggingsinstrumenten zoals aandelen en cryptocurrencies zeer interessant. Ben jij echter bijna pensioengerechtigd en heb je al een aardig vermogen opgebouwd? Veel investeerders op leeftijd kiezen meer voor stabiliteit en kiezen daarom voor beleggingsinstrumenten zoals vastgoed en obligaties.

Het is dus moeilijk te zeggen om een concreet antwoord te geven waarin iedere persoon het beste kan investeren. Per persoon kan dit namelijk erg verschillen. En toch ga ik jou een concreet antwoord geven waarin iedereen nu het beste in kan investeren naar mijn mening. Ik zeg hierbij express mijn mening bij, want ik ben geen financieel adviseur.

De drie meest interessante beleggingen naar mijn mening zijn:

- Aandelen

- Vastgoed

- ETF's

- Cryptocurrencies

Voor mij persoonlijk is beleggen in aandelen, wellicht de beste financiële keuze geweest die ik tot nu toe heb gemaakt. Het grote voordeel van beleggen in aandelen is dat je zelfs als jong persoon erg makkelijk kunt beginnen. Je hebt niet perse een groot startkapitaal nodig om effectief te investeren in aandelen. De meeste aandelen kosten namelijk minder dan 200 euro. Sterker nog, het is slim juist om met een klein bedrag te beginnen zodat eventuele beginnersfouten jou niet veel geld kosten en zodat jij langzaam maar zeker meer vertrouwen opbouwt om meer geld te kunnen beleggen.

Andere opties zoals investeren in vastgoed vind ik ook erg interessant, maar het nadeel hiervan is dat instappen als jong persoon een stuk lastiger is. Het is niet waar dat je een paar ton nodig hebt om te beginnen met investeren in vastgoed, maar vaak heb je wel minimaal dertigduizend euro of een ander relatief groot bedrag aan eigen vermogen nodig om te gaan beginnen.

Nog een groot voordeel is dat beleggen in aandelen naar mijn mening erg geschikt is voor veel lange-termijn beleggers. Veel mensen denken nog steeds dat beleggen in aandelen erg risicovol is. Hoewel beleggen uiteraard risico’s met zich mee brengt en jouw geld minder waard kan worden, zijn er echter veel beleggingsproducten die veel risicovoller zijn zoals CFD’s en Turbo’s.

Ja, investeren in aandelen kan risicovol zijn, maar zoals niemand minder dan Warren Buffett dan zegt: “risico ontstaat wanneer jij niet weet wat je aan het doen bent”. Sterker nog alledaagse dingen zoals autorijden naar het werk kunnen plotseling erg risicovol zijn. Wanneer jij de auto bestuurt dan is de kans heel erg groot dat jij gewoon veilig aankomt. Jij doet het immers elke dag dus je weet goed wat je aan het doen bent. Nog voordat jij in de auto zit ga jij er al vanuit dat jij veilig aankomt op het werk. Laat jij echter diezelfde auto besturen door iemand die niet weet hoe die moet autorijden zoals jouw jongere broertje, dan is de kans dat jij veilig op werk aankomt ineens een stuk kleiner geworden. Dit terwijl jij gewoon in dezelfde auto zit en je rijd op dezelfde route die jij altijd rijd. Zo werkt het ook met investeren in aandelen. Verdiep je eerst in hoe je moet investeren voordat je investeert, want anders ontstaat er onnodig risico.

Ten slotte denken nog steeds veel mensen dat investeren in aandelen maximaal 8 procent rendement per jaar oplevert. Het klopt dat de meeste mensen die beleggen in grote & bekende aandelen/bedrijven op de lange termijn niet veel meer rendement behalen dan 8 procent. Nu vinden veel mensen 8 procent al niet verkeerd, maar persoonlijk weet ik ook uit eigen ervaring dat wanneer jij weet hoe je moet investeren, tientallen procenten rendement behalen ook zeker mogelijk is!

Om zulke geweldige rendementen te behalen hoef je helemaal geen gekke risicovolle dingen te doen op de beurs of constant de beurs in de gaten te houden. In tegendeel, je hoeft in veel gevallen zelfs alleen maar af te wachten en gewoon doen wat jij in het dagelijks leven altijd doet namelijk koopjes jagen. Het enige wat jij hoeft te weten is weten wanneer in te stappen en wanneer uit te stappen en hoe je een geweldig aandeel kunt herkennen.

Ben jij nieuwsgierig hoe je naar mijn mening het beste kunt in beleggen in aandelen? Klik dan op de groene knop hieronder. Via de link kom jij terecht op een andere pagina op deze site waar ik veel gratis informatie en waarde geef over hoe investeerders het beste kunnen investeren in aandelen.